“Cuộc chiến giữa startup và các công ty lớn gói gọn trong câu hỏi – liệu startup có tìm được kênh phân phối trước khi các công ty lớn bắt kịp NHỮNG đổi mới về sản phẩm hay không?“

Câu nói này của Alex Rampell thực sự đã nêu bật lên mối quan hệ mật thiết giữa hai yếu tố có thể coi là quan trọng nhất của bất kỳ một doanh nghiệp nào – đó là Sản phẩm vs Kênh phân phối (Product vs Distribution)

Sản phẩm vs Kênh phân phối. Điều gì quan trọng hơn?

Giả sử bạn là một founder và bắt buộc phải chọn một trong hai lựa chọn sau:

Có lợi thế về sản phẩm so với đối thủ HOẶC có lợi thế về kênh phân phối so với đối thủ?

Bạn sẽ chọn lợi thế nào?

Với Marc Andreessen thì ông sẽ chọn kênh phân phối. Theo Marc, kênh phân phối quan trọng hơn nhiều, cụ thể là việc sở hữu lợi thế về kênh phân phối có giá trị hơn nhiều so với sỡ hữu lợi thế về sản phẩm. Lý do là bởi vì trong phần lớn các thị trường, lợi thế về kênh phân phối là rất khó để bị “commoditize” – tức bị copy bởi các đối thủ khác. Gần như trong bất kỳ ngành nào thì cũng chỉ có một vài kênh phân phối chính, nếu bạn chiếm lợi thế được ở những kênh phân phối này thì nó sẽ rất bền.

Trong khi đó, lợi thế về sản phẩm thường không duy trì được lâu. Vì sản phẩm, đặc biệt là phần mềm, thường khá dễ để có thể bị copy. (ngoại trừ một số sản phẩm có “moat” như network effect, economy of scale, switching costs…)

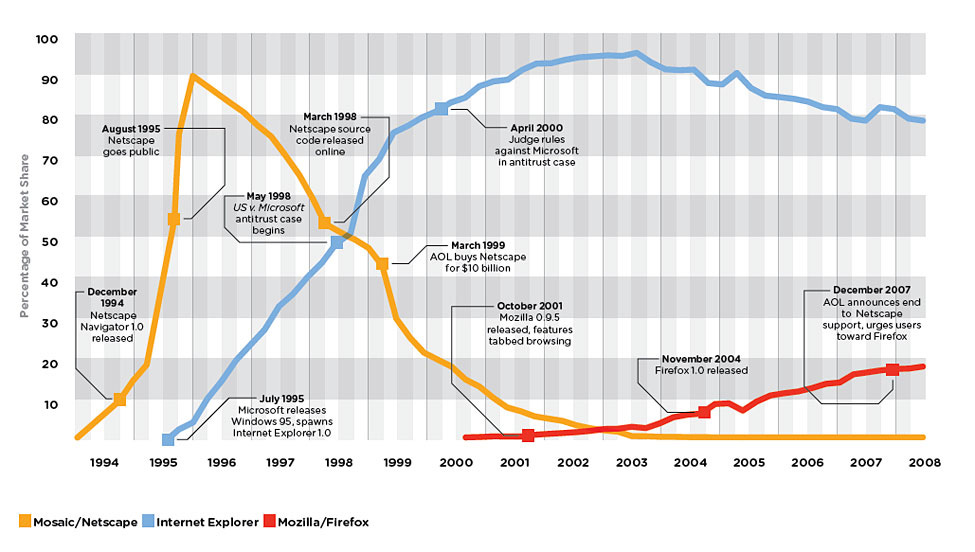

Tất nhiên, Marc biết mình đang nói gì. Chính ông là người đã từng trải nghiệm câu chuyện này thông qua Web-browser War lần 1 giữa Netscape và Internet Explorer. Nó là một câu chuyện kinh điển về việc một startup mới nổi với lợi thế vượt trội về sản phẩm bị đè bẹp bởi một công ty lớn với lợi thế về kênh phân phối.

Trong trường hợp bạn không biết Marc Andreessen, nhiều năm trước khi ông lập ra quỹ a16z, Marc chính là bộ não đứng sau sự ra đời của 2 trình duyệt web đầu tiên – Mosaic và Netscape. Khi Marc phát hành Netscape vào cuối năm 1994, nó ngay lập tức trở thành một cú hit. Nhờ Netscape, hàng triệu người dùng mới được lần đầu tiên tiếp cận với Internet. Sự tăng trưởng chóng mặt này thể hiện qua việc Netscape chỉ mất vỏn vẹn hơn 1 năm từ khi ra version đầu tiên đến khi chạm cột mốc IPO. Sau này, sự kiện Netscape lên sàn cũng được coi chính là dấu mốc đầu tiên cho kỷ nguyên Internet và bong bóng dot.com kéo dài từ 1996 – 2001.

Như bạn có thể thấy trong biểu đồ bên dưới, Netscape tạo ra thị trường về web browser và cũng một mình một ngựa thống trị thị trường này trong hơn một năm đầu tiên. Đây là khi Bill Gates nhảy vào cuộc chơi với lợi thế sở hữu kênh phối – Windows 95 OS để rồi đè bẹp lợi thế về “product lead” của Netscape.

Như bạn cũng biết, Windows là hệ điều hành phổ biến nhất tại thời điểm đó, và tất nhiên là cả bây giờ. Chiến lược Microsoft làm với Internet Explorer đơn giản là copy product của Netscape, đưa nó trở thành browser mặc định của Win95, để từ đó nó có thể được phân phối song song đến tay người dùng thông qua mỗi bản Win 95 được bán ra.

Trong khi người dùng phải trả tiền cho Netscape để cài đặt browser này về máy, Internet Explorer hoàn toàn miễn phí để sử dụng. Hơn cả vậy, điều quan trọng nhất là Internet Explorer được preinstall mặc định trong bất kỳ máy tính nào cài Windows 95. Mỗi lần một máy tính được cài mới Win95 là Internet Explorer lại có thêm một user mới

Thông qua chiến lược “copy & bundle” này, Microsoft đã tận dụng lợi thế về kênh phân phối của mình một cách cực kỳ hiệu quả. Nhờ sự tăng trưởng không ngừng của Windows 95, Internet Explorer theo đó dần chiếm lĩnh thị phần của Netscape, và hoàn toàn độc chiếm thị trường web browser 5 năm sau đó.

Giờ có lẽ bạn đã phần nào hiểu được tại sao Marc lại chọn lợi thế về Kênh phân phối hơn là lợi thế về Sản phẩm. Điều này càng được Marc kiểm chứng qua thời gian thông qua những trải nghiệm sau này của ông như là một VC. Ông chia sẻ một góc nhìn tương tự trong một buổi phỏng vấn với Elad Gil.

“Khác với suy nghĩ thông lệ, mô hình đem về thành công cho các công ty công nghệ lớn là tập trung vào kênh phân phối -“distribution-centric” chứ không phải là tập trung vào sản phẩm – “product-centric”. Những công ty này biến mình trở thành một kênh phân phối, từ đó đưa ra nhiều sản phẩm nhất có thể để tận dụng lợi thế về kênh phối này.”

– Marc Andreesseen

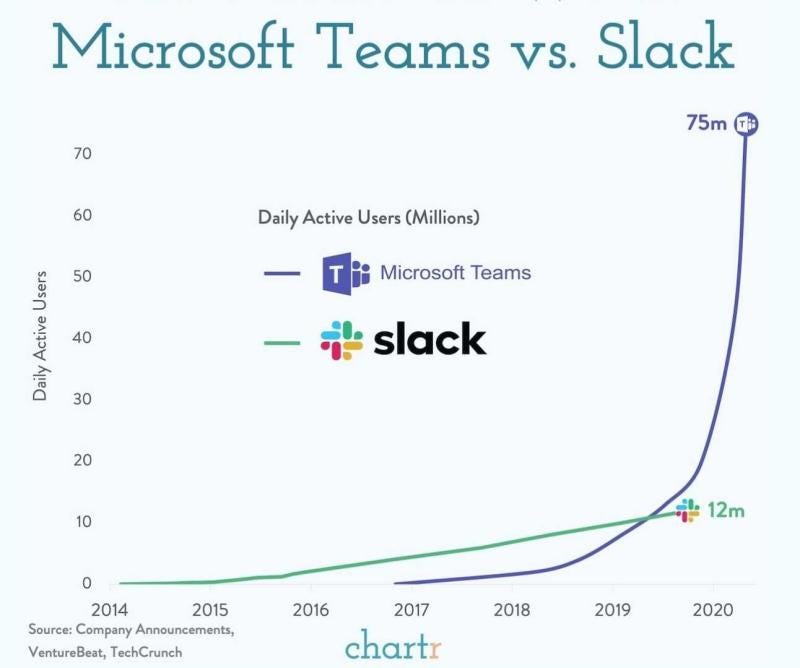

Gần 30 năm sau nhưng playbook “copy & bundle” vẫn được áp dụng triệt để bởi Microsoft. Nạn nhân gần đây nhất là Slack trong cuộc chiến với Microsoft Teams.

Với lợi thế về kênh phân phối là được offer chung cùng gói cây nhà lá vườn của Microsoft là Office 365, Teams chỉ mất vỏn vẹn hơn 2 năm để san bằng lợi thế đi trước về sản phẩm của Slack, trước khi đè bẹp hoàn toàn Slack trong năm 2020 khi chạm mốc 75 triệu DAU – cao hơn 6 lần mức 12 triệu DAU của Slack.

Sự tăng trưởng mạnh mẽ của Teams buộc Slack phải thay đổi chiến lược. Cuối năm 2020, Slack thông báo đạt thoả thuận được mua lại bởi Salesforce. Đây là một nước đi tương đối khôn ngoan của Slack để có thể cân bằng lại đối trọng với Teams về kênh phân phối. Dựa trên mạng lưới 150,000 công ty khách hàng vốn có của gã khổng lồ về SaaS là Salesforce, Slack sẽ được “bundle” và bán cùng với những sản phẩm sẵn có của Salesforce, từ đó phần nào có thể cạnh tranh sòng phẳng hơn với Teams.

Giờ chắc bạn đã phần nào hiểu ý của Marc lúc đầu rồi chứ? Lợi thế đi trước về sản phẩm sớm muộn cũng có thể bị copy, lợi thế về kênh phân phối mới là chân ái.

Chinese Distribution Mindset

Có thể kể ra vô số ví dụ về việc startups tận dụng lợi thế về kênh phân phối của mình một cách cực kỳ triệt để. Sau Microsoft thì có lẽ Meituan là cái tên tiếp theo hiện lên ngay lập tức trong đầu mình.

Trong trường hợp bạn không biết, Meituan là startup công nghệ lớn thứ 3 tại Trung Quốc, chỉ sau Tencent và Alibaba. Gã khổng lồ này cung cấp đủ loại dịch vụ từ giao đồ ăn, gọi xe, đi chợ hộ, book khách sạn, mua vé xem phim, Ecom marketplaces đến B2B fintech… Một cách dễ hơn để hình dung về quy mô choáng ngợp của Meituan là bạn hãy tưởng tượng như có một startup tại Mỹ bao gồm dịch vụ của Doordash, Yelp, Opentable, Groupon, Uber, Instacart, Expedia, Airbnb, Amazon, Square… tất cả nằm chung trong một ứng dụng.

Okay, với một chuỗi dài dằng dặc các sản phẩm khác nhau như vậy, Meituan thực sự bắt đầu từ đâu?

Playbook của Meituan có thể tóm gọn như sau: Bằng mọi giá đánh chiếm các thị trường có tần suất sử dụng cao – “high-frequency verticals” trước, rồi từ đó mở rộng sang các thị trường khác.

(Tần suất ở đây ám chỉ số lần người dùng sử dụng sản phẩm / mở app trong một thời gian nhất định. Ví dụ ứng dụng chat như Messenger – được user mở rất nhiều lần trong ngày sẽ có tần suất cao hơn dịch vụ Food Delivery như UberEats – chỉ được mở 1-2 lần/ngày. Food Delivery thì lại có tần suất cao hơn Travel Booking như Airbnb – chỉ được dùng 1-2 lần/ năm).

Ok, vậy tại sao Meituan lại chọn cách bắt đầu bằng việc chiếm lĩnh các thị trường có tần suất sử dụng cao trước?

Lý do là vì những app có tần suất sử dụng cao sẽ tạo nên thói quen cho người dùng. Một khi ứng dụng của bạn đi sâu vào tâm trí người dùng – “has a certain place in the user’s top of mind”, nghĩa là bạn đã sở hữu một kênh phân phối trực tiếp đến người dùng. Đây là lúc bạn có thể tận dụng nó để cross-sales các sản phẩm/dịch vụ khác.

Bắt đầu bằng thị trường có tần suất sử dụng cao sau đó dần dần “layer on top” thêm các dịch vụ khác có tần suất sử dụng thấp hơn, thì sẽ dễ hơn là đi theo chiều hướng ngược lại. Đây có lẽ là “mental model” quan trọng nhất để có thể hiểu được thị trường consumer tech tại Trung Quốc. Theo như Wang Huiwen – cofounder của Meituan từng chia sẻ, gần như tất cả những ông lớn về công nghệ tại TQ đều theo đuổi chiến lược này.

Đây là lý do tại sao Meituan bắt đầu bằng giao đồ ăn, bạn cần ăn 3 lần mỗi ngày, tương ứng với 3 lần mở app – một tần suất cao so với những dịch vụ khác. Rồi từ đó mới mở ra các dịch vụ có tần suất thấp hơn như đặt vé xem phim, du lịch…

Nếu bạn còn nhớ bài deep-dive đầu tiên của mình về Pinduoduo, họ cũng theo đuổi playbook tương tự bằng việc bắt đầu với ngách là bán rau củ/hoa quả – lý do cũng bởi vì bản chất “high-frequency usage” của những sản phẩm này.

Tưởng tượng số lần bạn cần mua rau củ trong một tháng so với số lần bạn mua đồ công nghệ? Rõ ràng là bạn mua rau nhiều hơn đúng không? Yeah, cũng vì vậy mà Pinduoduo chọn bán rau củ (high-frequency) trước để rồi từ đó dần dần mở rộng để giờ đây bán đồ công nghệ (low-frequency) và đủ thứ trên đời khác, chứ không phải đi theo hướng ngược lại là bán đồ công nghệ trước rồi mới quay ra bán rau.

Trong tất cả các vertical, thì Messaging app có lẽ là sở hữu tần suất sử dụng cao nhất. Đây cũng lý do tại sao Wechat lại có thể thành công như vậy tại Trung Quốc. Một khi Wechat trở thành “the top-of-mind app” tại TQ, Tencent hiểu rõ hơn ai hết cách tận dụng lợi thế về kênh phân phối của mình.

Đến đây, thay vì trực tiếp copy hoặc acquire các sản phẩm khác để mang về bán qua kênh phân phối của chính mình, Tencent quyết định mở ra Mini Program để cho phép bất kỳ ai cũng có thể tạo mini app bên trong WeChat. Từ đó, chọn ra những startup có tiềm năng đang sử dụng kênh phân phối của mình để đầu tư vào. Từ Pinduoduo, Didi đến Meituan và hàng loạt startups khác xây trên nền Mini Program, Tencent đều có một phần của miếng bánh.

Nhìn qua thì hai cách tiếp cận này có vẻ khác nhau, nhưng về bản chất, nó là một. Dù là trực tiếp copy/acquire như cách Microsoft, Salesforce, Meituan làm hay gián tiếp thông qua việc đầu tư như Tencent tại thì những gã khổng lồ này đều đi theo hướng “distribution-centric” như lời Marc Andreessen chia sẻ. Kênh phân phối mới là tài sản lớn nhất của họ, chứ không phải sản phẩm.

Chiến lược tập trung vào “high-frequency verticals” trước rồi từ đó mở rộng ra đang dần được theo đuổi bởi nhiều startups tại Mỹ và những khu vực khác trên thế giới.

Turner Novak mô tả JOKR, startup về quick commerce với tham vọng giao mọi thứ bạn cần trong 10 phút, tuy nhiên chọn cách bắt đầu bằng cách chiếm thị phần ngành giao thực phẩm/ đồ ăn tươi sống trước bởi vì bản chất “high-frequency” của nó.

Bằng cách chiếm được những sản phẩm có hành vi người tiêu dùng lặp đi lặp lại với tần suất cao như giao thực phẩm, hàng tạp hoá, JOKR có thể từ đó mở rộng bán thêm những sản phẩm khác. Nó có thể bao gồm, giao đồ ăn, bán du lịch, bảo hiểm, gaming đến các sản phẩm về tài chính cá nhân. Quá trình mở rộng sang các product lines khác này có thể coi là chén thánh của bất kỳ consumer tech startup nào, như được mô tả trong Postmates Series B deck.

Super App’s Unit Economics

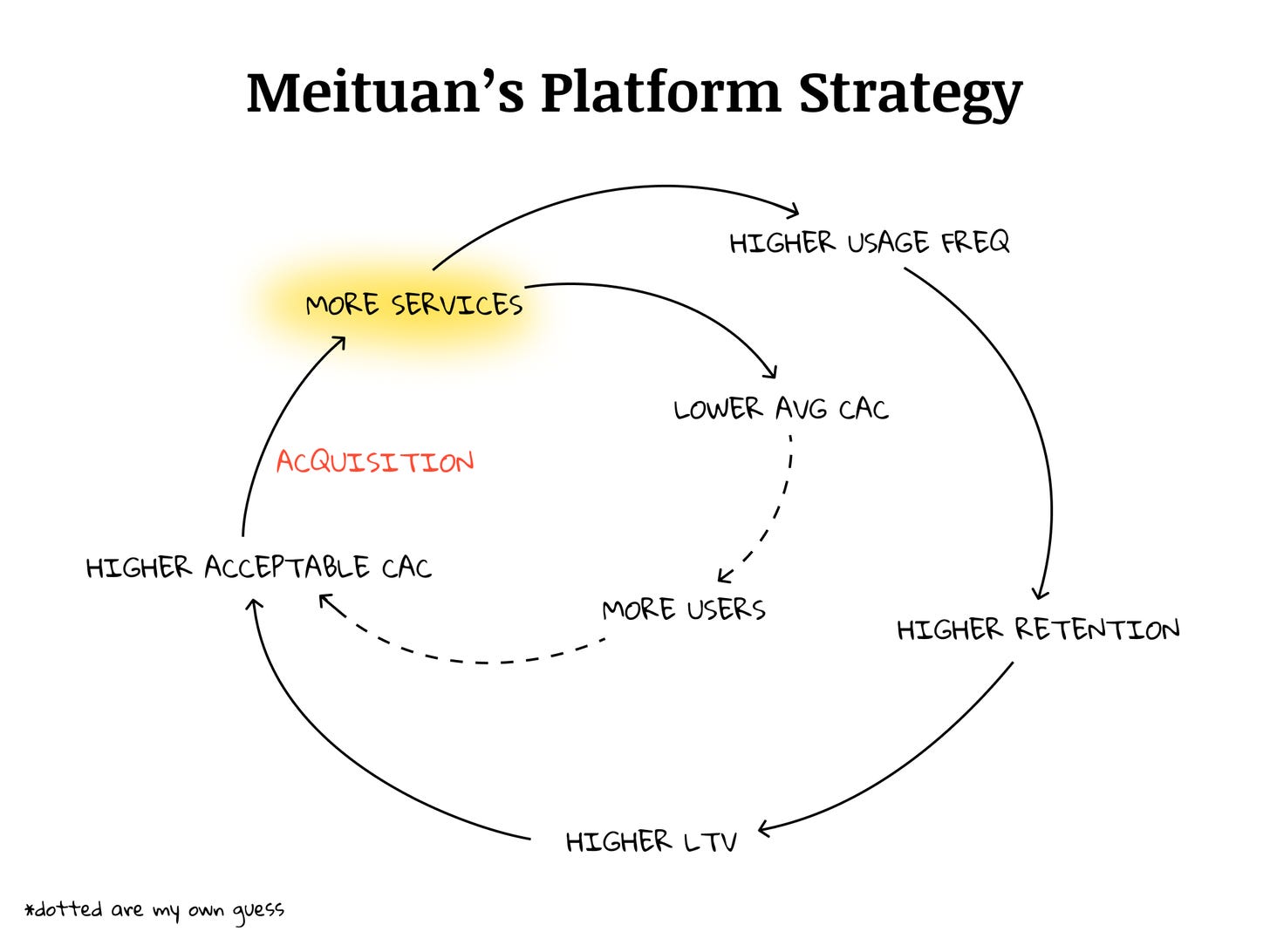

Có một lợi thế khác cực lớn của những công ty đi theo hướng Super App bằng cách cung cấp nhiều sản phẩm dịch vụ trong cùng một ứng dụng như Meituan là việc nó tạo ra một lợi thế cạnh tranh đặc biệt về unit economics

Cụ thể:

Khi bạn cross-sell nhiều sản phẩm/dịch vụ trong cùng một app > LTV trên mỗi người dùng sẽ tăng lên > Khi LTV của bạn cao hơn nhiều so với đối thủ, bạn có có thể chấp nhận CAC cao hơn nhiều so với đối thủ => Bạn có thể chi mạnh tay hơn đối thủ rất nhiều lần để acquire người dùng mới mà vẫn có lãi.

Hiểu đơn giản thì bạn có thể coi CAC như một dạng chi phí cố định, do vậy CAC sẽ rất là đắt đỏ nếu bạn chỉ bán một dịch vụ duy nhất cho người dùng. Nhưng nếu bạn bán nhiều dịch vụ cùng lúc trong cùng một app, chi phí cố định này sẽ được chia nhỏ ra cho nhiều dịch vụ hơn.

Lấy một ví dụ cụ thể. Nếu ta giả sử, LTV trung bình của ngành giao đồ ăn tại TQ là $100 trên mỗi user, thì những đối thủ của Meituan mà chỉ vận hành trong ngành giao đồ ăn như Ele.me không thể nào chấp nhận CAC vượt quá $100 được.

Tuy nhiên, với Meituan, bởi vì họ không chỉ giao đồ ăn mà còn có gọi xe, đi chợ hộ, book khách sạn, đến mua vé xem phim… tất cả những doanh thu từ những nguồn này cộng vào tạo ra LTV rất lớn trên mỗi người dùng Meituan. Giả sử sau khi cộng tổng lại, ta có LTV trên mỗi người dùng của Meituan là $300. Điều này biến việc acquire users với CAC > $100 trở nên chấp nhận được với Meituan. Bởi vì scale của họ, họ có thể chấp nhận “outspend” đối thủ mà unit economics vẫn có lãi.

Tương tự vậy, những đối thủ của Meituan mà chỉ vận hành trong 1 vertical duy nhất cũng đều phải chịu thua thiệt khi cạnh tranh với họ. Điển hình như trong ngành travel-booking, dù tham chiến chậm hơn nhiều năm so với đối thủ nhưng Meituan cũng đã vượt mặt C-trip, để trở thành travel booking platform lớn nhất tại TQ.

Đây cũng là lý do cho việc Meituan quyết định mua về Mobike – startup chuyên cho phép thuê xe đạp, chỉ nhằm một mục đích duy nhất là sử dụng ứng dụng này như một kênh để “acquire user” cho Meituan super app.

Khi được hỏi về logic để đưa ra quyết định mua lại Mobike – vốn vẫn đang thua lỗ rất nhiều khi đó, Wang Huiwen thẳng thắn chia sẻ – Meituan sẵn sàng mất tiền cho người dùng Mobike bởi vì họ sẽ kiếm tiền sau đó từ những dịch vụ khác của Meituan. Nói theo một cách khác thì về cơ bản, Meituan chỉ coi việc mua lại Mobike như mua lại một kênh phân phối để có thể đưa các dịch vụ khác của họ đến với người dùng.

Khi cả ngành bike-sharing chỉ là công cụ để “acquire user” cho những verticals khác của chúng tôi (giao đồ ăn, mua vé máy bay…) liệu bạn nghĩ nó có thể có lãi được không?

Wang Huiwen – Cofounder of Meituan

Với quy luật gần như bất biến của consumer tech là CAC luôn tăng dần theo thời gian, lợi thế về economy of scale của Super App là LTV cao, từ đó có thể chấp nhận một mức CAC cao không tưởng so với đối thủ sẽ tiếp tục là một vũ khí lợi hại của Meituan trong tương lai.

Không chỉ vậy, việc cung cấp nhiều sản phẩm trong một app sẽ khiến người dùng tương tác với app nhiều hơn => retention rate tốt hơn.

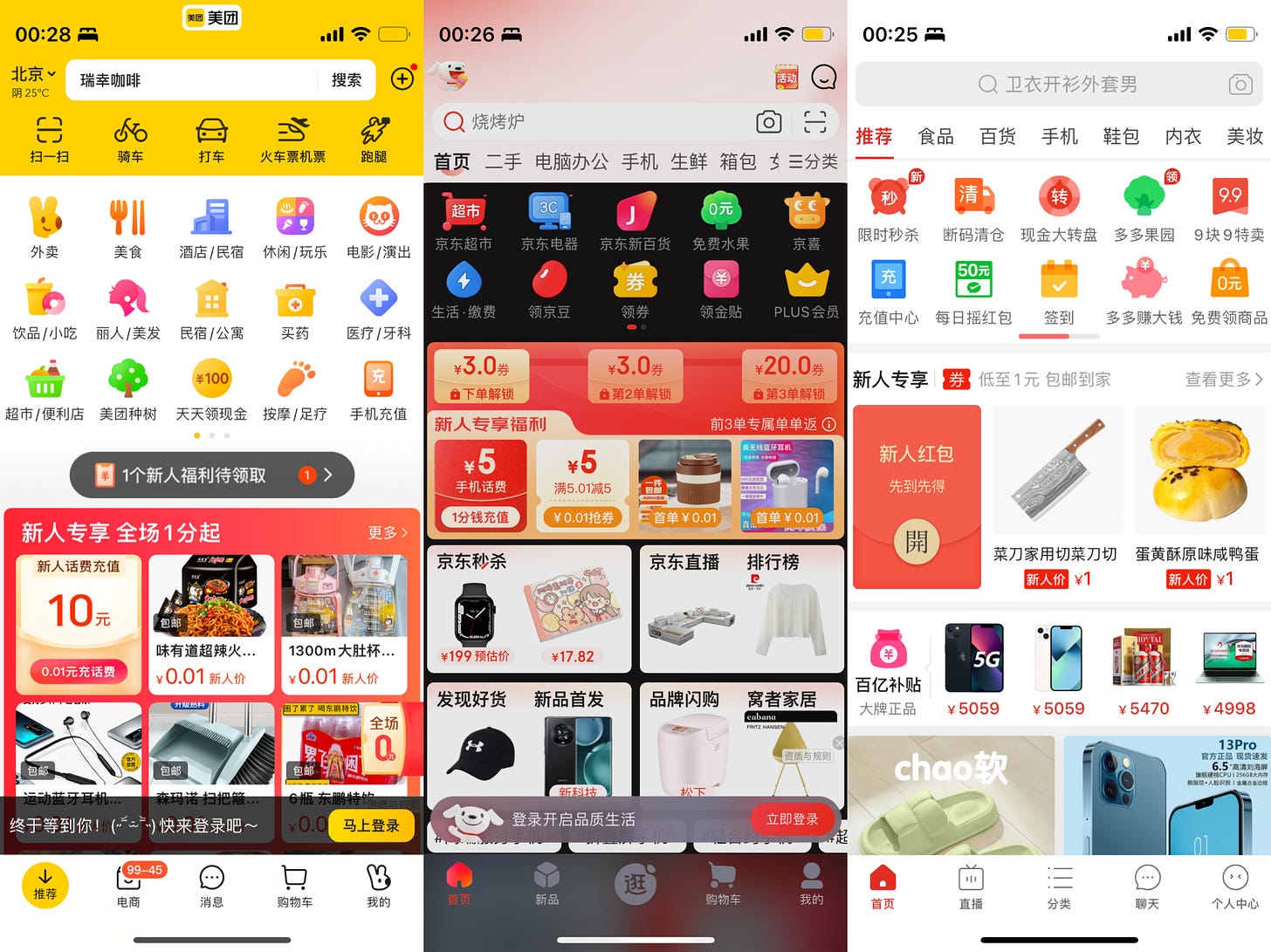

Những “flywheels” về positive feedback loops này ngày càng khiến lợi thế về scale của Meituan trở nên mạnh mẽ hơn bao giờ hết so với những đối thủ chỉ vận hành trong 1 vertical duy nhất. Tương tự, những ông lớn khác tại TQ như JD hay Pinduoduo cũng đang theo đuổi playbook để trở thành SuperApp, dưới đây là giao diện của 3 ứng dụng được mình chụp màn hình lại cách đây không lâu.

Hãy tìm sự khác biệt trong 3 bức ảnh này 🤣🤣🤣

Không chỉ dừng lại tại TQ, model Superapp giờ đã được nhiều startups trên toàn thế giới, đặc biệt là ĐNA theo đuổi. Nếu bạn mở app, Tiki, Zalo bạn sẽ thấy có thêm một loạt dịch vụ khác bên trong. Tuy nhiên để đạt được đến level thành công như Meituan, theo mình sẽ cần rất nhiều thời gian.

Logic về ưu thế unit economics của model Super app rõ ràng là không phải bàn cãi, câu hỏi duy nhất chúng ta cần trả lời cho model này có lẽ là hành vi người tiêu dùng.

Trung Quốc là một thị trường khác biệt so với thế giới. Người dùng tại đây đã hình thành một thói quen sử dụng super app. Họ có thể chấp nhận gọi xe, đặt đồ ăn, mua hàng hoá… trong cùng một ứng dụng. Điều này không đúng ở đa phần các quốc gia khác, nơi người dùng thường sẽ quen dùng một app cho mỗi một dịch vụ. Thử tưởng tượng Grab mở dịch vụ đặt phòng khách sạn, bao nhiêu người sẽ mở app Grab với mục đích làm điều đó trong đầu?

Tương tự vậy, cá nhân mình chưa bao giờ dùng dịch vụ nào trong mini program của Tiki hay Zalo. Góc nhìn này mang tính chủ quan vì mình không có số liệu cụ thể về tỷ lệ người dùng thực sự tương tác với những chương trình này, tuy nhiên mình đoán con số này là không nhiều.

Wedge & Distribution

Xây dựng doanh nghiệp theo hướng tập trung vào kênh phân phối – “distribution-centric” là một playbook quen thuộc đã được sử dụng cực kỳ thành công bởi nhiều công ty công nghệ lớn. Elad Gil chia sẻ quan điểm tương tự như Marc.

Thành công ban đầu của startup thường đến từ việc tạo ra được một sản phẩm có Product-Market Fit. Điều này khiến founders của những công ty này nghĩ rằng để tiếp tục thành công, họ phải tiếp tục tạo ra launch ra những sản phẩm mới. Họ cho rằng năng lực về “product development” là tài sản lớn nhất mà họ có.

Tuy nhiên trong thực tế, kênh phân phối và lượng người dùng thu về được từ sản phẩm đầu tiên này mới là lợi thế và điểm khác biệt lớn nhất mà công ty sở hữu.

Việc sử dụng kênh phân phối như một lợi thế cạnh tranh đã từng được những công ty công nghệ thế hệ trước sử dụng một cách triệt để. Microsoft mua/tự phát triển nhiều sản phẩm – từ Word đến Powerpoint, Excel, rồi Internet Explorer, gói chung lại – “bundle” và rồi tận dụng kênh phân phối có sẵn là Windows để mang nó đến với người dùng.

Cisco, SAP hay Oracle cũng đều thành công với việc đi theo chiến lược tương tự. Thay vì tự phát triển sản phẩm mới, họ đều đi mua lại – “acquire” các doanh nghiệp khác vốn đã có sản phẩm tốt, gói nó lại và tận dụng kênh phân phối sẵn có để bán cho các khách hàng enterprise của họ.

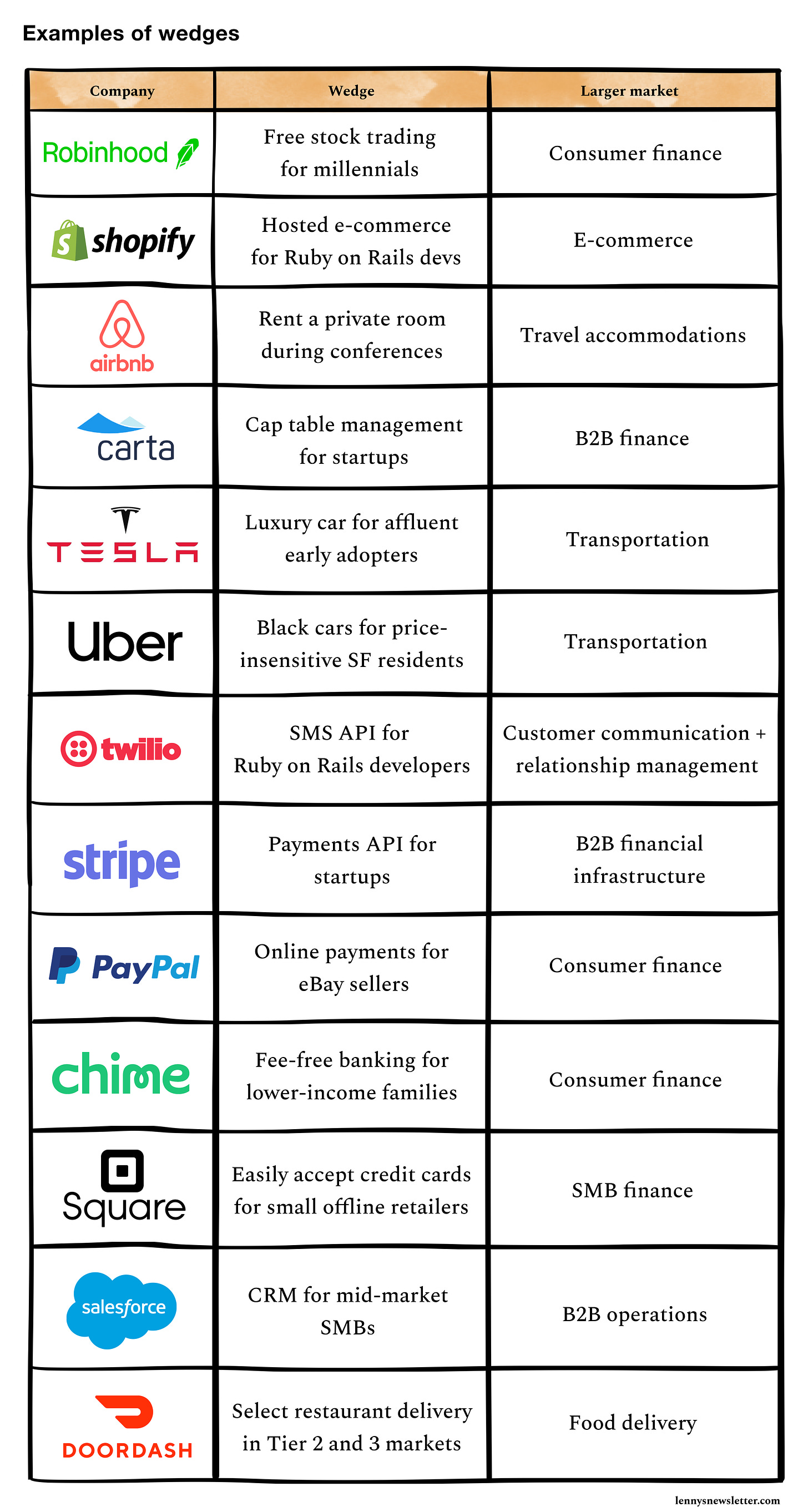

Startup để thành công thường phải thống trị được một thị trường ngách – thường được gọi là “wedge”, rồi từ đó mở rộng sang các thị trường/phân khúc khác. Wedge của bạn – tức thị trường và định vị sản phẩm ban đầu của bạn có ảnh hưởng rất lớn đến lợi thế về kênh phân phối của bạn sau này khi mở rộng ra các thị trường khác.

Bởi vì những công ty khác nhau, khởi điểm với những wedge khác nhau nhưng sẽ dần mở rộng và cuối cùng là cạnh tranh với nhau. Vì không phải wedge nào cũng như nhau, điều này dẫn đến hệ quả là lợi thế về kênh phân phối đem về từ sản phẩm đầu tiên cũng rất khác nhau giữa từng startups.

=> Your wedge matters, especially in the long-term expansion later on.

Commoditization of Product makes Distribution even more important

Cross-border Ecommerce là nơi bạn có thể nhìn rõ nhất minh chứng cho câu nói của Marc – “lợi thế về sản phẩm thường sẽ dễ bị copy trong khi lợi thế về kênh phân phối là rất khó có thể sao chép”

Như mình có mô tả trong bài viết về Thrasio và Ecommerce Aggregator, gần như toàn bộ Cross-border E-commerce stack giờ đây đã được “commoditized”. Từ product sourcing, warehouse, logistics đến website builders.

10-15 năm trước, nếu bạn sở hữu một cửa hàng Ecommerce được tích hợp từ đầu đến cuối – “vertically integrated brand”, bạn đang có một điều xa xỉ mà không nhiều người có. Tuy nhiên giờ đây, nó không còn là điểm khác biệt nữa. Mọi khâu trong Cross-border Commerce từ tìm sản phẩm, logistics, đến tạo cửa hàng online đều đã trở nên quá dễ dàng. Giờ đây mọi người ở bất kỳ đâu trên thế giới đều có thể tạo ra một Ecommerce brand trên Amazon, Shopify chỉ trong vài ngày.

Những lợi thế về vertically integrated end-to-end supply chain của quá khứ giờ đã không còn quá đáng kể nữa khi bất kỳ ai cũng quyền truy cập và có thể sử dụng hạ tầng Supply Chain/Công nghệ như nhau. Bạn và đối thủ cùng nhập chung nguồn hàng từ TQ qua Aliexpress hay Alibaba, cùng chuyển hàng qua Mỹ cho ShipBob, FBA để lo khâu logistics, cuối cùng bạn cũng như như bao đối thủ khác đều build store trên Shopify hay Amazon.

Khi mọi điểm giữa bạn và đối thủ là hoàn toàn giống nhau, giờ đây, điểm cạnh tranh duy nhất còn lại để tạo ra sự khác biệt giữa các brand giờ đây là năng lực về kênh phân phối, tức performance marketing hay cụ thể hơn là Amazon/Facebook/Google ads.

Với việc performance marketing trở thành điểm khó nhất trong chuỗi giá trị của cross-border commerce stack => Bất kỳ ai giỏi ở điểm này trở thành người chiến thắng và sở hữu toàn bộ chuỗi giá trị.

Đó là lý do vì sao Thrasio ban đầu là một conversion marketing agency, chuyên chạy FB Ads campaign cho các brand khác. Khi họ nhận ra là họ quá giỏi trong trong việc này, họ quyết định trở thành Ecommerce Aggregator – đi mua lại các brand khác về để tận dụng lợi thế về distribution know-how của mình, từ đó, sở hữu toàn bộ chuỗi giá trị.

Điều này cũng hoàn toàn là hợp lý, như lời Keith Rabois: “nếu bạn có thể giải quyết khâu khó nhất trong chuỗi giá trị, không có lý do gì để không mở rộng để chiếm trọn toàn bộ stack”.

Distribution-led thinking

Reid Hoffman có một câu nói nêu bật lên tư duy “distribution-led thinking”

I’ve discovered a distribution advantage. What product can I deliver with it?

Tôi đã tìm ra một lợi thế về kênh phân phối. Sản phẩm nào tôi có thể bán để tận dụng lợi thế về kênh phân phối này?

Thông thường, đa phần startup sẽ nghĩ về product trước, sau đó mới nghĩ về distribution sau đó. Reid khuyên chúng ta nên đảo ngược chu trình này. Thay vào đó, hãy nghĩ về lợi thế về kênh phân phối mà bạn đang sở hữu trước, sau đó mới nghĩ về những sản phẩm bạn có thể build/acquire/invest để tận dụng lợi thế này.

Ví dụ cụ thể nhất cho tư duy này là câu chuyện cộng sinh – “symbiosis” giữa Tencent và Pinduoduo. Về cơ bản Tencent sỡ hữu lợi thế về kênh phân phối với những liên kết cá nhân, nhóm chat trong Wechat, thứ có thể được tận dụng một cách hoàn hảo để phân phối các sản phẩm về social commerce. Do đó, từ góc độ đầu tư, Tencent trả lời được câu hỏi của Reid thông qua Pinduoduo. “Synergy” giữa Pinduoduo và Wechat là quá rõ ràng, do vậy, Tencent quyết định backed Pinduoduo.

Từ góc độ một founder, điều này có nghĩa là nếu bạn muốn copy model của Pinduoduo nhưng quốc gia của bạn lại không có những điểm tương đồng về distribution và hành vi người dùng như tại TQ thì sản phẩm của bạn sẽ khó có thể thành công. Lợi thế về kênh phân phối đó là độc đáo, duy nhất và chỉ có tại TQ.

Đây cũng là lý do tại sao những social commerce startups lớn tại các quốc gia khác trên thế giới như Meesho tại Ấn Độ hay Elanas tại Nam Mỹ đều theo đuổi những playbook hoàn toàn khác so với model của Pinduoduo, vì những sự khác biệt lớn về distribution landscape giữa những quốc gia này và TQ.

Có lẽ ví dụ thú vị và bất ngờ nhất cho tư duy “distribution-led” này là McKinsey. Tập đoàn tư vấn danh tiếng này đang tận dụng kênh phân phối mà họ có đến các khách hàng Fortune 500 bằng việc mua lại hàng loạt các công ty về SaaS, bundle chúng lại thành một suite of products để bán chung cùng với dịch vụ tư vấn của mình.

Trong 5 năm qua, McKinsey đã mua về hơn 10 công ty phần mềm để tạo ra McKinsey Solutions – sản phẩm dự kiến sẽ đem về $100M+ ARR.

Như Shaan Puri chia sẻ – “Sẽ không có gì là bất ngờ nếu McKinsey có thể build một portfolio các sản phẩm phần mềm với tổng giá trị hơn 25 tỷ USD trong 10 năm tới”. Tất cả bắt đầu từ lợi thế về kênh phân phối là mối quan hệ trực tiếp với các khách hàng enterprise.

Nguồn: Dentmakers